L'impôt des personnes physiques (IPP)

Comme nous l’avons expliqué dans les précédentes fiches, les recettes issues de la fiscalité additionnelle représentent une part très importante des recettes ordinaires des communes wallonnes, à savoir 36,7 % en 2025.

Celles-ci sont en partie composées de la taxe additionnelle que les communes prélèvent sur l’Impôt des Personnes physiques (IPP). Pour l’année budgétaire 2025, ces dernières ont constitué plus de 18,7 % des recettes ordinaires totales des communes wallonnes.

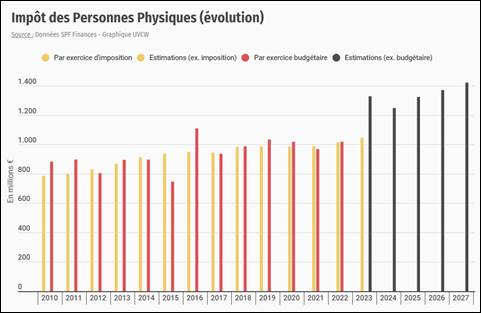

En chiffres absolus[2], les recettes fiscales des communes wallonnes se sont élevées, en 2025, à environ 3.274 millions d’euros, dont 1.360 millions d’euros proviennent des additionnels communaux à l’IPP. Depuis plusieurs années, ce montant est en évolution constante et les recettes communales à l’IPP et constitue en 2025 la première source de recettes fiscales pour les communes, suivie par les recettes additionnelles au précompte immobilier. En 2025, les additionnels communaux à l’IPP représentaient un montant d’environ 369 euros par habitant en Wallonie[3].

En vertu du principe d’autonomie communale, chaque commune a le droit d’opter pour le taux d’imposition additionnel qu’elle souhaite, et de modifier ce taux à chaque exercice budgétaire lors d’un vote au conseil communal. Ce taux peut donc varier d’une commune à l’autre, de même que les montants que devront payer deux contribuables percevant les mêmes revenus, mais résidant dans des communes différentes.

Chaque année, le Ministre des Pouvoirs locaux émet toutefois une circulaire budgétaire reprenant notamment, pour l’ensemble des taxes locales et additionnelles, des recommandations sur les taux maximums auxquels les communes devraient se conformer afin de limiter la pression fiscale sur les contribuables et sur les entreprises. Ces recommandations sont, par définition, non contraignantes. La recommandation en matière de taux maximum pour les additionnels à l’IPP s’élevait à 8,8 % en 2025. Même si cette recommandation a été respectée, force est de constater qu’il existe de fortes disparités parmi les communes.

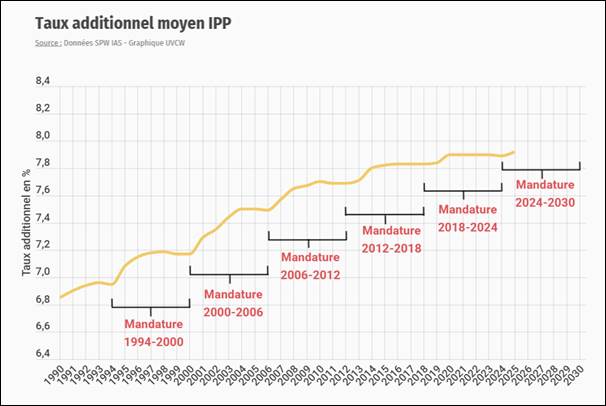

Ainsi, pour l’année 2025, le taux d’imposition additionnel communal moyen s’élevait à 7,92 %, mais 97 communes wallonnes ont prélevé un taux supérieur à 8 %, avec un taux pouvant aller, pour 30 d’entre elles, au taux maximum recommandé de 8,8 %. A contrario, 83 communes wallonnes ont prélevé un taux inférieur à 8 %, avec un minimum de 5,5 %[4].

Il est également important de souligner que la tendance générale des taux additionnels communaux en termes d’IPP est globalement à la hausse. Ainsi, le niveau de taxation additionnel moyen pour les 261 communes wallonnes est passé de 6,85 % en 1990 à 7,92 % en 2025, soit une augmentation de plus de 15 % en 35 ans. Toutefois, nous constatons un ralentissement de cette hausse depuis 2020, et même une relative stabilisation de ces taux depuis plusieurs années.

Notons que les communes doivent tenir compte du rendement fiscal qui est propre à leur territoire lorsqu’elles déterminent le taux additionnel qu’elles souhaitent appliquer à leurs citoyens, puisque ce rendement variera en fonction du niveau des revenus de sa population.

Ainsi, une commune « riche », ou en tout cas dont les résidents sont particulièrement aisés, pourra se financer facilement avec un taux d’imposition IPP plus bas puisque la base taxable sera bien plus large et solide. À l’opposé, une commune dont les habitants sont globalement plus « pauvres » devra appliquer un taux d’imposition plus important pour obtenir des recettes IPP à l’identique.

Le tableau ci-dessous est très parlant à cet égard. Sur base des recettes moyennes des communes selon une ventilation provinciale, on constate que les recettes exprimées en euros par habitant sont plus faibles là où le taux d’additionnel est le plus élevé, un taux plus élevé venant compenser un rendement fiscal plus faible…

|

Additionnels IPP – Budget initial 2019 – 253 communes francophones |

||||||

|---|---|---|---|---|---|---|

| Brabant wallon | Hainaut | Liège | Luxembourg | Namur | Région wallonne | |

| Recettes IPP en euros par habitant | 350,1€ | 250,9€ | 278,0€ | 177,4€ | 301,5€ | 271,3€ |

| Taux IPP moyen | 7,4 | 8,3 | 8,1 | 7,4 | 7,9 | 7,9 |

Source : SPW IAS

Enfin, il est important de signaler que, contrairement aux taxes communales propres, la procédure d’enrôlement de l’impôt des personnes physiques est entièrement à charge du SPF Finances, qui verse par après la part additionnelle de l’IPP qui revient aux communes. Entre la perception par l’État fédéral du précompte professionnel (comportant déjà la part additionnelle communale calculée sur base d’un taux provisoire fixe pour tout le territoire) et le versement effectif de cette part aux communes, il peut s’écouler une période relativement longue pouvant aller de 20 à 33 mois. L’importance de ce délai peut dans certains cas avoir des conséquences néfastes sur la trésorerie des communes.

À la demande de l’UVCW et de ses organisations-soeurs, une loi visant à mettre en place un mécanisme d’avances systématiques pour les recettes additionnelles communales à l’IPP a été votée à la Chambre des représentants en date du 20 juillet 2017, et est entrée en vigueur le 1er septembre de la même année[5].

Concrètement, le système d’avances permet désormais aux communes belges de recevoir 90 % du montant total de leurs recettes issues des additionnels à l’IPP, sous forme d’avances mensuelles réparties sur une durée de 8 mois (à partir du mois de septembre de l’exercice d’imposition en cours jusqu’au mois d’avril de l’exercice suivant). À l’issue de cette période, le SPF Finances procède à un décompte.

Durant les mois de mai à août, les montants versés aux communes sont ensuite calculés sur base des recettes réellement enrôlées.

|

IPP (Impôt des personnes physiques) |

||

|

|

||

| Base imposable | Revenus imposables globalement (RIG) | |

| Type d’impôt | Impôts fédéral et régional + Additionnels communaux |

|

| Enrôlement | Fédéral | |

| Type d’additionnels | Taux additionnel | |

| Recettes 2025 en Wallonie | Fédérales | 12.430 millions €[6] |

| Régionales | 3.600 millions €[7] | |

| Provinciales | n.a. | |

| Communales | 1.360 millions € | |

| TOTALES | 17.390 millions € | |

| Part des ROT[8] | 18,7 % | |

| Taux maximum recommandé en 2025 | 8,8 % | |

| Taux moyen en 2025 | 7,92 % | |

| Système d’avances | V | |

| Incidences structurelles |

|

|

| Incidences conjoncturelles |

|

|

| Incidences politiques |

|

|

[1] Voir Julien FLAGOTHIER & Katlyn VAN OVERMEIRE, La fiscalité additionnelle – Focus sur les communes wallonnes, janvier 2019, UVCW.

[2] Chiffres issus de l’étude annuelle de Belfius : « Les finances des pouvoirs locaux en Wallonie » (Budgets 2025)

[3] Ibid.

[4] La liste complète des taux additionnels (IPP et PRI) prélevés par les communes wallonnes est accessible sur le site web de l’UVCW : http://www.uvcw.be/communes/finances/statistiques-ipp/index.htm.

[5] L. 31.7.2017 visant la mise en place d’un système d’avances permanent sur le produit de la taxe communale additionnelle à l’impôt des personnes physiques (M.B. 11.8.2017, inforum n° 313039) http://www.etaamb.be/fr/loi-du-31-juillet-2017_n2017040493.html.

[6] Part de l’« IPP fédéral » générée en Wallonie.

[7] Part de l’« IPP régional » générée en Wallonie, en prenant en compte les dépenses fiscales consenties par la Wallonie. Montant hors dépenses fiscales = 3.294 mios € (soit 33,257 % de taux additionnel régional par rapport à la part IPP fédérale).

[8] ROT = Recettes ordinaires totales, soit l’ensemble des recettes fiscales et non fiscales issues du volet ordinaire des budgets communaux de Wallonie.

Focus sur la commune

Cette fiche provient de l'ouvrage "Focus sur la commune - Fiches pour une bonne gestion communale", véritable outil réalisé en collaboration avec le SPW-IAS pour tout savoir sur la commune, terreau de démocratie, pouvoir le plus proche du citoyen au service duquel, jour apres jour, le mandataire local assume son mandat. Indispensable aux décideurs qui veulent contribuer de façon active à la gestion de leur commune.

Téléchargez cette fiche en PDF Découvrez l'ouvrage complet